Торговый индикатор MACD

Классический инструмент сочетает в себе все полезные свойства осциллятора и трендового индикатора. Индикатор MACD используют для оценки баланса покупатели/продавцы, направления и скорости изменение тенденции, а также поиска разворотных точек.

MACD индикатор: описание методики расчета

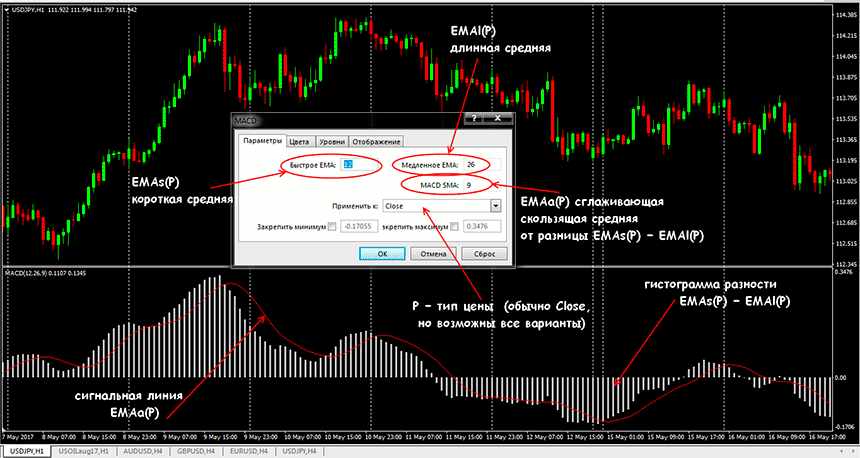

Торговый индикатор MACD рассчитывается на трех скользящих средних, использует двойное сглаживание, что повышает надежность сигнала на разворот. Традиционно для осцилляторов располагается в дополнительном окне ниже ценового графика.

По умолчанию предлагаются параметры MACD(12;26;9) – оптимальные для часового графика на всех популярных активах. При настройке параметров работа индикатора macd должна учитывать волатильность и период анализа – чем больше таймфрейм, тем более длинные средние нужно включать в расчет.

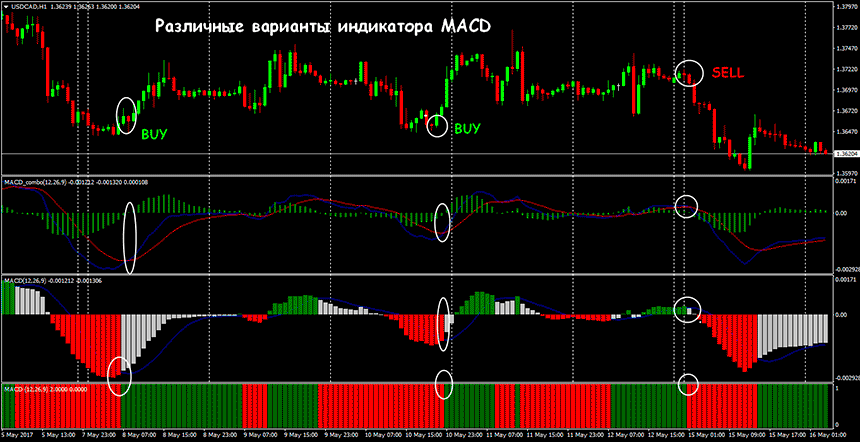

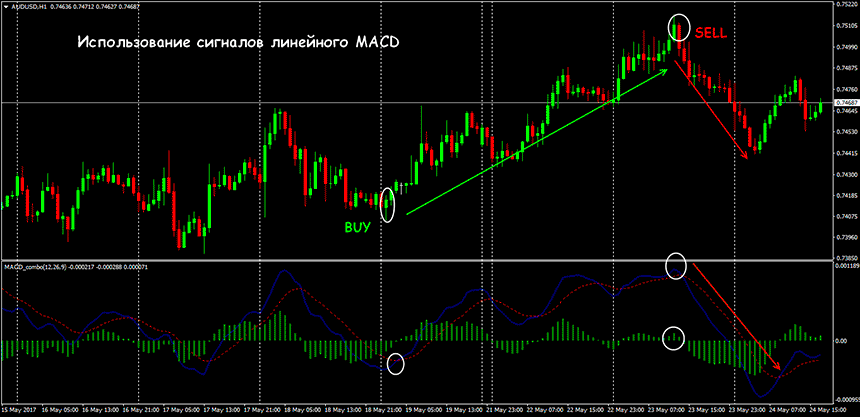

Принято различать две модификации индикатора дивергенции MACD: линейный и MACD-гистограмма. Построения выполнены вокруг центральной (нулевой) линии, размер гистограммы показывает диапазон волатильности. Точка пересечения гистограммой центральной линии соответствует пересечению скользящих. Если расчетное значение MACD больше значения быстрой EMA, то гистограмма будет положительной (выше нулевой линии), если меньше − отрицательной.

Настройка индикатора macd должна учитывать, что чем меньше период средних, используемых в расчете, тем больше ложных сигналов нужно ожидать, именно поэтому все версии индикатора рекомендуется использовать на периодах от H1 и выше.

Индикатор MACD: полное описание работы

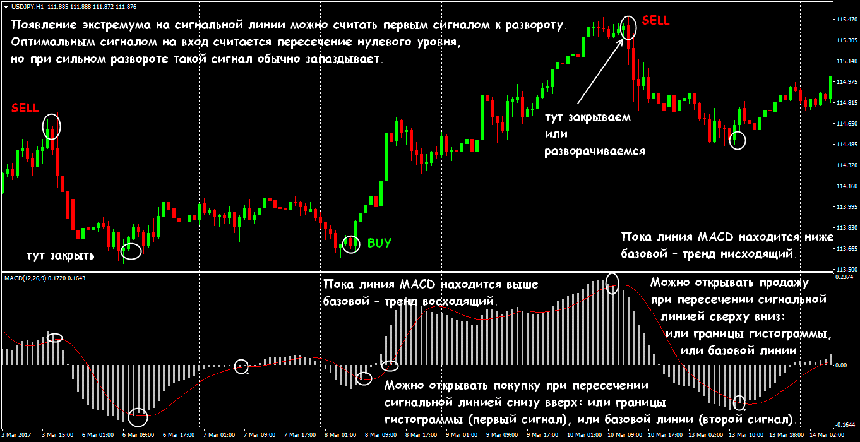

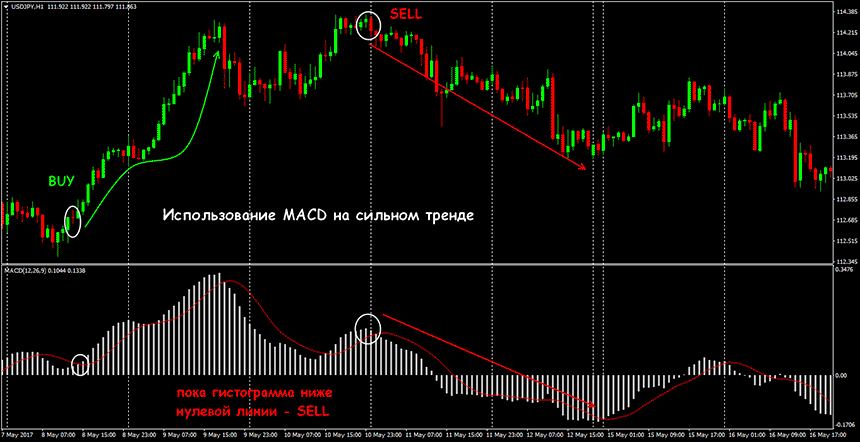

За счет своего гибридного расчета, индикаторы MACD эффективны на трендовом рынке, но и в период флета дают гораздо меньше ложных сигналов, чем классические осцилляторы, но при этом на активном рынке линейный MACD может существенно запаздывать.

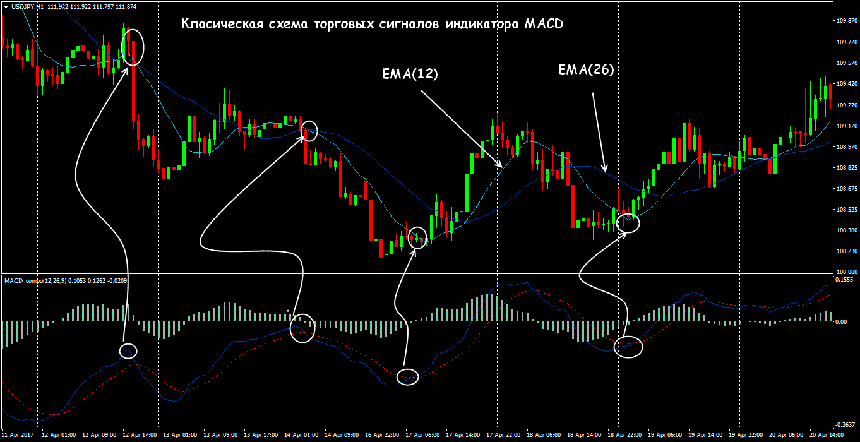

Свойства осциллятора базируются на том, что MACD (moving average convergence divergence) – это разница быстрой и медленной скользящих средних, и чем больше расхождение между ними (гистограмма выше/ниже), тем рынок более бычий или более медвежий.

Быстрая средняя всегда стремится к медленной, уменьшение разницы между ними выглядит как возврат к средней линии – сигнал на возможный разворот.

Индикатор МACD не имеет понятия критических зон и не пригоден для оценки уровней перекупленности/перепроданности. Для трендовой торговли это выгодно – срезаются все ложные шумы, но для скальпинга вызывает запаздывание точки входа.

На гистограмме MACD можно идентифицировать и достаточно полезно использовать стандартные графические паттерны, например, «Голова-Плечи».

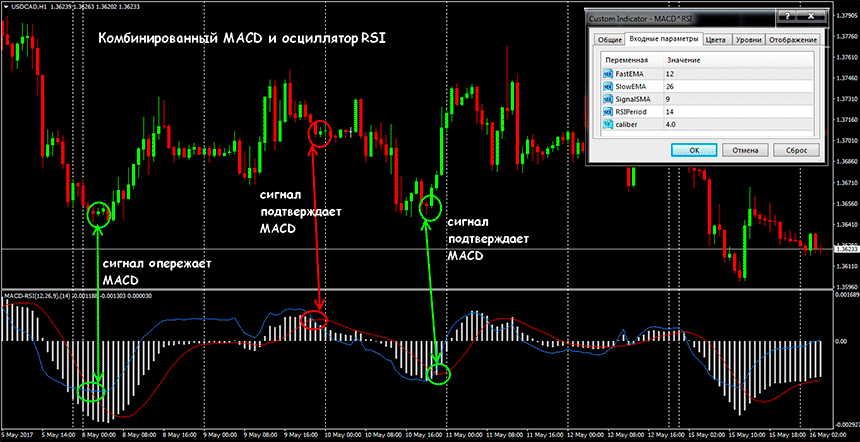

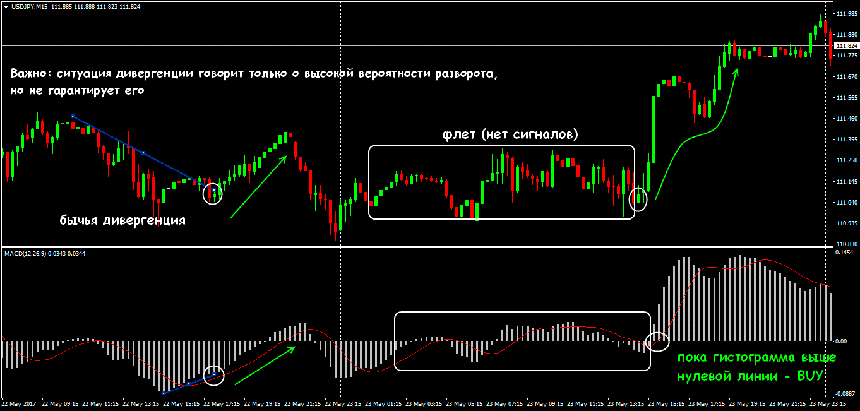

Основным сигналом индикатора MACD divergence считаются ситуации схождения/расхождения скользящих средних с направлением цены. Дивергенция означает, что текущий тренд слабеет – возможен разворот, сильная коррекция или, как минимум, переход во флет.

На схеме выше: MACD индикатор − как пользоваться дивергенцией. Расхождение направления индикатора и цены: если более высокий max цены не подтверждается более высоким max на индикаторе MACD, то предполагается разворот вниз (медвежья дивергенция); если более низкий min не подтверждается min на индикаторе – ждем разворот вверх (бычья дивергенция). Чем выше таймфрейм на котором видна дивергенция, тем более серьезным считается сигнал. Слабые (мелкие) дивергенции часто дают ложные сигналы – их обязательно нужно подтверждать дополнительными индикаторами.

Преимущество MACD: использование элементов импульса и тренда в одном индикаторе, то есть мувинги обеспечивают следование за трендом, в то же время анализ разницы между ними позволяет не пропустить момент разворота. С помощью тонкой настройки средних можно эффективно использовать индикатор MACD на любом рынке.