В начале было слово и слово было ФРС

Тема выборов во Франции продолжает давить на рынок, но усиление евро на прошлой неделе было связано с ослаблением доллара. Ястребиный протокол заседания Федрезерва не смог дать доллару толчок, которого отчаянно ждали быки, но старается заранее подготовить рынки к своим шагам и не действовать неожиданно.

Французские предвыборные страсти могут вызвать кризис покруче Lehman Brothers, если планы Марин Ле Пен вывести страну из ЕС по английскому сценарию воплотятся в референдум. По оценкам Deutsche Bank, на конец 2016 года совокупный размер общих активов и обязательств в экономическом блоке достиг €46 трлн., и французских гарантий в этой суме порядка 25%. В случае развала ЕС около 60% европейских активов лишатся хеджирования и окажутся беззащитными перед валютными рисками. Центральные банки, конечно, вмешаются и защитят систему, как это было в 2008 году, но сдержать последствия развала Еврозоны будет гораздо сложнее из-за задержки и множественных юридических препятствий.

Заявление пресс-секретаря Трампа подтвердило предположение, что речь президента 28 февраля на выступлении перед Конгрессом будет касаться налоговой реформы, хотя на текущий момент окончательного варианта нет. Несмотря на рекламную стилистику всех выступлений Трампа, предстоящее слушаем внимательно. Сегодняшний рынок слишком уповает на Трампа и постоянно ждет позитива: налоговых послаблений, дерегуляций и перспектив роста, включая рост корпоративных прибылей. Фиксация прибыли начаться во время выступления Трампа или сразу после еще одной волны фальшивого оптимизма. Время разворота рынков будет зависеть от детализации налогового плана Трампа, если законопроект о налоговой реформе готов - следует ожидать ещё одну волну роста фондового рынка на фоне роста доллара, если же Трамп будет говорит много и без подробностей: разворот рынков будет немедленным.

Как всегда, рынки акций и долга рынки выступают в качестве барометра стресса. В среду индекс Dow впервые за время своего существования закрылся на Dow закрылся на 2000 пунктов выше своей двухсотдневной скользящей средней. Акции давно переоценены и готовы обрушиться в любой момент. Трамп, кажется, немного успокоился и больше не говорит об импортных пошлинах, это значит, что быки по доллару могут на некоторое время вздохнуть с облегчением. Но если новый президент не сможет продавить свои налоговые послабления через Конгресс и его попытки вернуть рабочие места дадут старт торговой войне, то Wall Street предстоит жуткая паника и для мелкого инвестора важно вовремя сбежать.

Инвесторы продолжили продавать доллар США, вызвав его падение относительно всех ведущих валют. Практически все активы изначально были настроены против доллара, но четкая ориентация по срокам повышения процентных ставок могла бы его существенно поддержать. Протокол последнего заседания ФРС ожиданий не оправдал, временных рамок для повышения процентных ставок в нем все так же нет, и на данный момент ФРС не беспокоит уровень инфляции. В то же время статистика по продажам вторичного жилья в США за январь продемонстрировала десятилетний пик, что смогло отчасти нивелировать «разочарование» от содержания протокола. Несмотря на оптимистичные комментарии, на текущий момент повышение ставки ФРС на заседании 15 марта сомнительно. Если инфляция потребительских расходов продолжит рост, а уровень безработицы не вырастет: риторика ФРС на заседании 15 марта будет ястребиной и доллар вырастет вне зависимости от того, повысят ставку или пообещают повысить в мае или июне.

Критический порог госдолга США в $20,1 трлн. может быть достигнут уже 16 марта 2017 года, когда закон о верхней долговой границе вступит в силу, и это станет серьезной головной болью Трампа. Интересно, что в прошлую среду министр финансов США Стивен Мнучин заявил в интервью телеканалу CNBC о том, что его ведомство вполне серьезно рассматривает вопрос эмиссии гособлигаций со сроком погашения в 50 и 100 лет «с небольшими процентами». Это можно рассматривать, как попытки отложить долговой крах, если не на следующее поколение, то хотя бы лет на 10-20.

Правительство Шотландии начало открыто обсуждать проведение еще одного референдума о независимости, и сегодня абсолютно уверено в решении о независимости. Если в ближайшие недели объявят о его проведении, как этого добиваются некоторые политики, новая волна политической неопределенности отрицательно скажется на фунте. Рост ВВП Великобритании в четвертом квартале был пересмотрен в большую сторону, но коррекция годового показателя (к меньшему значению) компенсировала эту проблему. На текущей неделе фунт будет ориентироваться на движение других ведущих валют.

Из других новостей можно отметить, что Центральный банк Китая активно давит на биржи Bitcoin, коих на территории страны больше чем где-либо в мире, а сам между делом провел первые испытания своего прототипа криптовалюты. Власти КНР не хотят, чтобы взорвался пузырь bitcoin'ов, а поскольку исторически всю валюту в стране выпускает государство, а не частные игроки, они не хотят уступать этот рынок компаниям, которые не контролируются государством. Пока единственным интересом в ней может быть резкое снижение операционных издержек за счет отсутствия посредников во время процесса оплаты товаров или услуг.

Технически мощные покупки евро могут проявиться в любой момент в ближайшие 2-3 дня. Пока никаких новых политических событий, которые могли бы ударить по единой валюте, нет. На предстоящей неделе главными данными ВВП США за 4 квартал, инфляция потребительских расходов, ISM секторов промышленности и услуг. Кроме Трампа, вместо NFP за февраль, который ждем 10 марта, на текущей неделе сильным фундаментальным фактором может быть выступление Йеллен в пятницу.

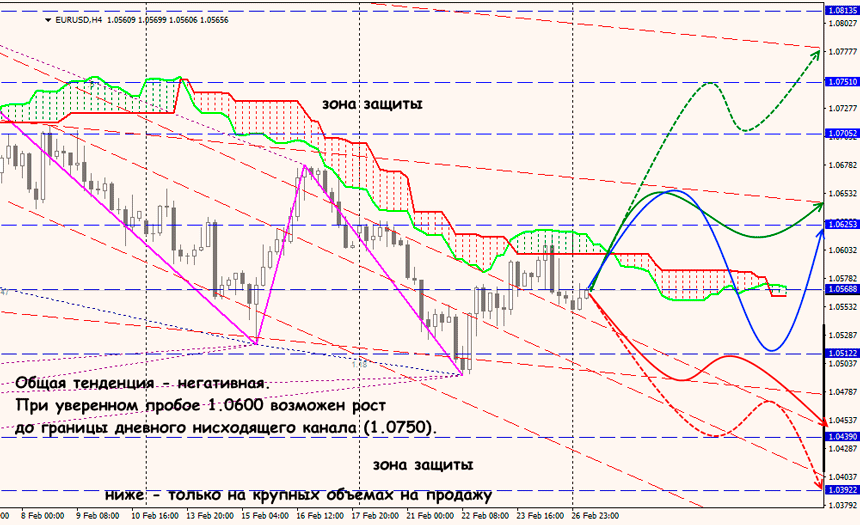

Технический анализ EUR/USD

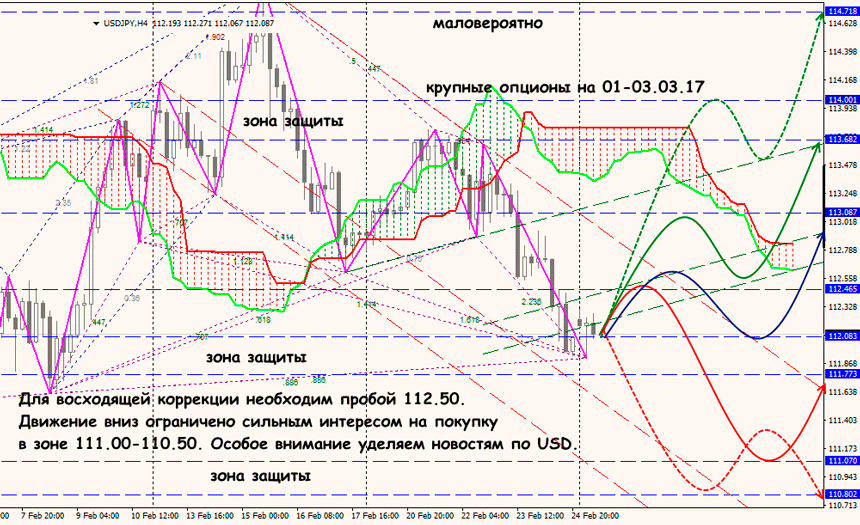

Технический анализ USD/JPY