Марио Драги приятно удивил рынки на банковском форуме в Португалии.

Никто из зрителей не ожидал, что именно сейчас господин Драги открыто начнет намекать на возможное повышение ставки и сворачивание программы стимулирования экономики. Ведь еще недавно глава ЕЦБ отмечал, что политика низких ставок продлиться столько, сколько потребует ситуация. Сейчас же внезапно Драги заявил, что политика Европейского ЦБ должна оставаться настойчивой, а корректировка параметров монетарной в ответ на улучшение экономической ситуации Еврозоны политики должна проходить разумно. Что касается инфляции, то Драги обратил внимание, что результаты политики ЕЦБ будут отражаться на ней постепенно, а отклонений от тренда(вероятно, имеется ввиду восходящий тренд с целью 2%) быть не должно.

То есть регулятор ожидает дальнейшего ускорения инфляции. Таким образом, Драги дал весьма красноречивые намеки рынку, однако, превратятся ли эти намеки в конкретные действия? Экономика Еврозоны сейчас неустойчива, а любое снижение макроэкономических показателей может привести и к продлению программы стимулирования, и к продолжению периода низких ставок, о чем не раз заявлял сам Драги. Поэтому, по нашему мнению, рынки отреагировали на выступление господина Драги слишком эмоционально. С другой стороны, в последние месяцы евро зачастую растет, не имея на это видимых и веских причин. Поэтому, возможно, рынки просто искали причину для покупок евро и нашли ее.

Словно почуяв, что Драги допустил ошибку, дав основания рынкам предполагать ужесточение денежно-кредитной политики в ближайшее время, представители ЕЦБ поспешили сделать заявление о том, что инвесторы неправильно интерпретировали слова президента. Чиновники ЕЦБ на условиях анонимности заявили, что Драги имел ввиду допущение периода низкой инфляции, а вовсе не ужесточение денежной политики. Участники рынка были разочарованы подобным опровержением(падение евро вниз на 80 пунктов), однако, почти сразу же спрос на европейскую валюту восстановился.

Марк Карни, председатель Банка Англии, также выступал на банковском форуме в Португалии. И его риторика во многом была похожа на риторику Драги. Еще неделю назад господин Карни не видел оснований для повышения ключевой ставки в ближайшие месяцы. Однако, во время своего выступления в Синтре он отметил, что ускорение инфляции, которое наблюдается в последнее время, вероятно, приведет к сокращению стимулирования и ужесточению монетарной политики Банка Англии. Напомним, что на последнем заседании Банка Англии уже три члена комитета по монетарной политики проголосовали «за» повышение ставки. Таким образом, учитывая смену настроения по этому вопросу у Марка Карни, уже на следующем заседании может быть объявлено о повышении ставки на 0,25%.

На вечернем выступлении главы ФРС 27 июня напротив, не прозвучало ничего интересного. Джанет Йеллен отметила, что ФРС извлекла уроки из кризиса 2008 года и больше такого случиться не должно. Крупнейшие американские банки и корпорации значительно укрепили свой фундамент, и финансовая система сейчас себя чувствует лучше, чем до кризиса. Ключевыми показателями экономики Йеллен по-прежнему назвала инфляцию и уровень занятости. По поводу монетарной политики США не было сказано ни слова, таким образом, следующее заседание американского регулятора, скорее всего, пройдет без принятия радикальных решений. Штатам в последнее время часто бывает не чем крыть данные из Европы и Великобритании.

Несмотря на то, что в Европе экономика еще очень далека от стабильного состояния, в то время как Америка уже несколько раз повысила свою ставку, сейчас ЕЦБ и Банк Англии, похоже, всерьез решили завершить период мягкой монетарной политики. Если так, что спрос на эти валюты в среднесрочной перспективе вырастет, а на доллар США – снизиться. Плюс в Штатах сейчас замедляется инфляция, замедляется экономический рост, снизились индексы деловой активности во всех отраслях, МВФ снижается прогнозы по ВВП для США на следующие два года, а баталии между Дональдом Трампом и его противниками продолжаются. Также МВФ(и не только он) не видит перспектив у налоговой реформы и программы снижения внутренних расходов.

В последние два дня европейская валюта подорожала на 235 пунктов, благодаря незначительным изменениям в риторике президента ЕЦБ Марио Драги. Сначала евро вернулся к уровню 100,0%(1,1266), а потом уверенно ушел выше него. Таким образом, для валютной пары был открыт путь к уровням 161,8%(1,1364) и 200,0%(1,1523). Сейчас, когда и уровень 200,0% достигнут, все будет зависеть от того, хватит ли сил у трейдеров преодолеть и его. Если хватит, то валютная пара сможет подрасти к уровню 261,8%(1,1523), в противном случае – коррекция к 161,8%. Уже завтра из Европы поступит информация об инфляции и, если выяснится, что она продолжает замедляться(окажется ниже 1,4%), то это может немного остудить быков по евровалюте. В целом коррекция по EUR/USD сейчас более предпочтительна после двух дней безоткатного роста.

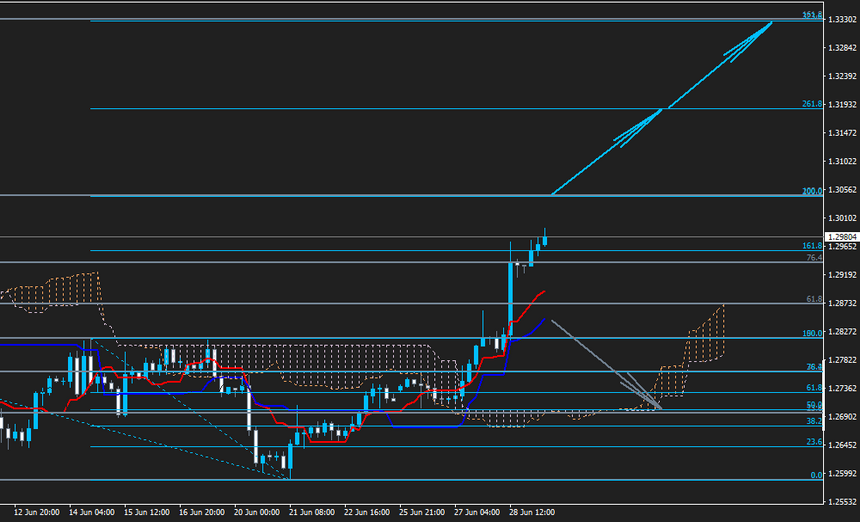

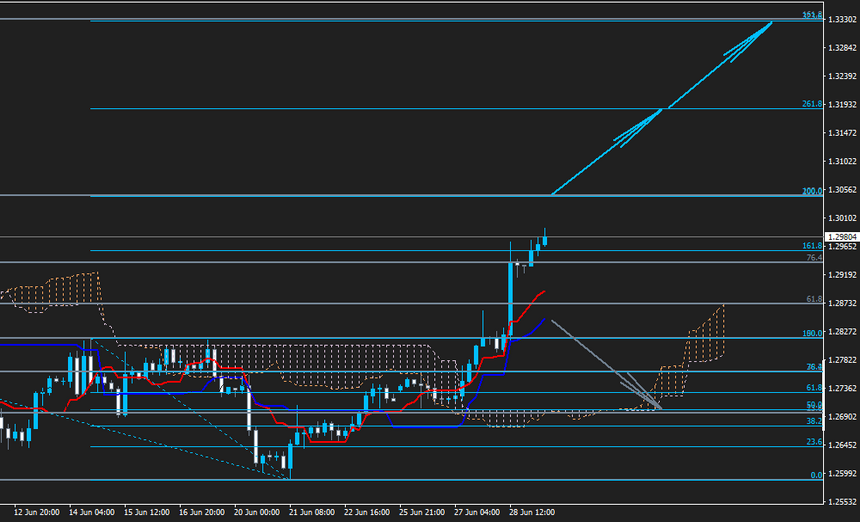

Английский фунт стерлингов также серьезно укрепил свои позиции после выступления Марка Карни. Были перестроены обе Фибо-сетки и теперь ожидается рост английской валюты к уровню 200,0%(1,3044). Далее, как и в случае с евро, все будет зависеть от напора быков. Если отметка не выдержит натиска снизу, то для пары откроется дорога к уровням 261,8%(1,3185) и 323,6%(1,3325). Сегодня по Штатам выйдет финальная оценка ВВП за первый квартал, а завтра аналогичный показатель по Великобритании. Но куда большее значение сейчас имеет общий настрой рынков и их вера(или ее отсутствие) в то, что ЦБ Еврозоны и Великобритании действительно взяли курс на ужесточение политики.