Чем ближе ФОМС - тем злее спекулянты

Италия проголосовала, ЕЦБ отчитался, Brexitу быть не позже марта 2017, по нефти со всеми договорились, доллар растет, остальные - активно падают. Ждем последний спектакль от ФРС. Впереди завершение торгового года, активность на рынке зашкаливает, и для заработка на ней остается не более 10 дней.

Как и предполагалось, главным капельмейстером рыночной паники стал Драги. Первичным импульсом для падения евро стал мираж tapering: последняя капля - статья в Reuters о том, что регулятор якобы готов намекнуть на возможность сужения программы стимулов. В результате, хотя ЕЦБ и оставил все три процентные ставки без изменений, противоречивая информация о составе евроQE была воспринята агрессивно: с одной стороны, программа стимулирования была продлена, но ее объем был сокращен, что взбудоражило рыночных быков. Кроме продления срока действия программы до декабря 2017 года, регулятор внес изменения в правила capital key - уже в январе планируется снизить срок погашения доступных для покупки облигаций с двух лет до года, а также снять запрет на покупку бумаг с доходностью ниже текущей ставки по депозитам (сейчас она составляет -0.4%). Такой шаг должен решить проблему нехватки облигаций, доступных для покупки.

Все выглядит красиво, но настоящего скептика голыми руками не возьмешь. Если планируется сохранять щадящую монетарную политику - зачем сокращать темп QE? А дело в том, что если бы ЕЦБ продолжал выкуп со скоростью €80 млрд. в месяц, то лимит в 33% на эмитента по Германии он бы достиг уже к началу лета, а по Италии - уже осенью. Ситуация, когда центробанк держит на балансе треть национального долга любой страны кажется абсурдной, но усиливать этот абсурд дальше означает превысить все рамки финансовой дисциплины. Конечно, такие участники как Германия, спокойно реализуют свои облигации и без покупок со стороны ЕЦБ, но такие как Италия, где отношение госдолг/ВВП находится на уровне 133%, используют данную ситуацию как обычную монетизацию своего долга за счет иных участников. Так что сворачивать QE явно пока не стоит.

Спекулянты опять переиграли всех экономических и политических аналитиков. После минутного нервного «шипа» рынок одумался, а затем суперМарио и его коллеги приложили максимум усилий, чтобы у рынка не осталось и тени сомнений в том, что конца и края стимулам пока не видно. Если кратко - ЕЦБ полагает, что актуальные меры в рамках евроQE позитивно влияют на экономику и помогают ей восстанавливаться, даже инфляция наконец-то поднялась - до 0.6%. Примерно такого решения рынок и ожидал, а ЕЦБ было нужно падение евро - и после фразы «сворачивание программы не обсуждалось» путь вниз стал свободен. Следующая ключевая цель - паритет к доллару.

После президентских выборов в США прошел месяц, доллар уже вырос на 4.3%, что дает иностранным компаниям краткосрочное ценовое преимущество перед своими американскими конкурентами. Американские экспортеры отмечают, что их товары и услуги на многих рынках стали стоить гораздо дороже, а выручка сократилась в пересчете на доллары. Новым поводом для роста доллара выглядит озвученная идея республиканцев реализовать налоговые льготы, чтобы побудить американские компании к репатриации прибыли. Однако для реализации этой программы нужно приличное время, зато Европа уже выиграла вместе с Трампом, и это лишь часть тех преимуществ, которые она может получить. Трамп пообещал сократить налоги (в частности, налог на прибыли корпораций с 35% до 15%), рассматриваются планы по субсидированию инвестиций в инфраструктуру и увеличение военных расходов, то есть в ближайшее время рост фискального дефицита и потребительского спроса США обеспечен.

В среду предстоит очередной шаг к расхождению в монетарных политиках ЕЦБ и ФРС, чье последнее заседание станет ключевым днем для завершения торговли в 2017 году. Игроки будут активно отрабатывать любые вариации на тему будущего фискальной и бюджетной политик США: нынешнему ФРС достаточно сложно адаптироваться к новым факторам «Трампоэкономики». Теперь одного повышения процентной ставки в год явно недостаточно.

В целом Федрезерв готов стать более агрессивным, если Трамп исполнит свои обещания насчет фискальных стимулов и тем самым спровоцирует рост инфляции. Рынки ждут реальных шагов от новой администрации США, но если в среду будут скорректированы планы Федрезерва в пользу более энергичного повышения ставок, то доллар получит очередную подпитку для локального укрепления до Нового года. И тогда в первую очередь евро, стерлинг и иена окажутся под наибольшим давлением. Но даже если ФРС ничего не изменит в своих планах и предпочтет понаблюдать за развитием событий, то негативное влияние на доллар будет весьма ограниченным.

Из других новостей отметим:

- Высокий суд Лондона завершил четырехдневные слушания по апелляции на решение суда низшей инстанции о том, что процедура Брекзита должна утверждаться парламентом. Кроме того, Дэвис, министр по вопросам выхода Великобритании из ЕС, заявил, что правительство готово подумать о том, чтобы платить за доступ к единому рынку. В среду парламент утвердил предложенные Мэй сроки обращения к статье 50 Лиссабонского договора, но вряд ли эта новость сможет повлиять на динамику фунта, которая будет в большей степени определяться общими настроениями по доллару.

- Как-то совсем незаметно для рынка в Австрии был избран новый президент - бывший лидер Партии зеленых Александр Ван дер Беллен, и хотя его статус предполагает преимущественно церемониальные функции, нынешнее голосование считалось дополнительным барометром недовольства европейских избирателей. Австрийцы же проголосовали против ультраправого кандидата, так как больше доверяют известному умеренному политику, нежели агрессивному популисту.

- Италия проголосовала против реформирования конституционного строя - страна требует перемен, а не консервации текущих проблем. Ренци уходит в отставку, Moody’s понизило прогноз рейтинга Италии с Baa2 до негативного, ссылаясь на низкий и постоянно прерывающийся прогресс в экономических и фискальных реформах. Рекапитализация банковской системы Италии с участием ЕЦБ отложена до середины января. Министр иностранных дел Италии Паоло Джентилони принял предложение президента страны Серджо Маттареллы стать премьер-министром и пообещал в кратчайшие сроки сформировать новое правительство.

- Еврогруппа готова краткосрочно уменьшить долговую нагрузку на Грецию, включая облегчение графика выплат фонду ESM, отказ от штрафных купонов, перевод плавающих ставок в фиксированные, все это должно понизить отношение госдолг/ВВП на 20 процентных пунктов до 2020 года.

- Результатом продолжительных субботних переговоров в Вене, в которых, помимо ОПЕК, участвовали 11 стран-производителей, не входящих в Картель, стало соглашение о сокращении объема добычи по сравнению с уровнями октября 2016 года на 558 тыс. бар/день. Крайне интересное заявление было сделано министром нефти Саудовской Аравии Халидом аль-Фалихом о готовности сократить добычу ниже 10 млн. бар/день. то есть в зависимости от рыночных условий, Саудовская Аравия может довести итоговый объем сокращения до 1.82 млн. бар/день.

- Первый шаг к иностранной приватизации: 19.5% акций государственной компании «Роснефть» продано двум иностранным инвесторам - глобальному трейдеру Glencore и суверенному фонду Катара Qatar Investment Authority (QIA). Сделка уже закрыта по цене в €10.5 млрд., в то же время Glencore в комментариях сообщил, что большую часть его инвестиций составят привлеченные средства (которые еще не получены), а цену сделки определил в €10.2 млрд. Последствия этой сделки пока только изучаются аналитиками, но в любом случае эти деньги попадут в российский бюджет до конца года. «Роснефть» предусмотрительно заняла на рынке 600 млрд. руб.

Предновогодних денег хотят все, поэтому главная рекомендация на текущем рынке - осторожность. Кроме ФРС, на текущей неделе стоит обратить внимание на розничные продажи США и Великобритании, а также на заседание Банка Англии.

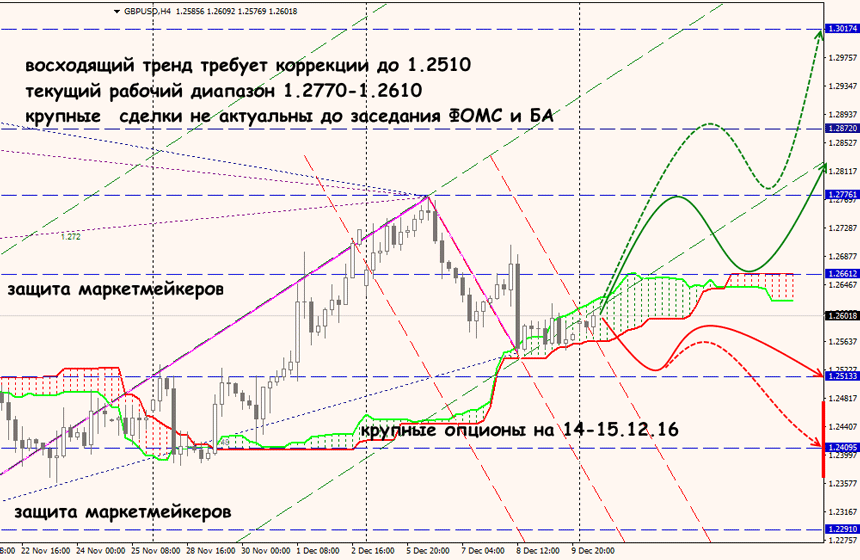

Технический анализ GBPUSD

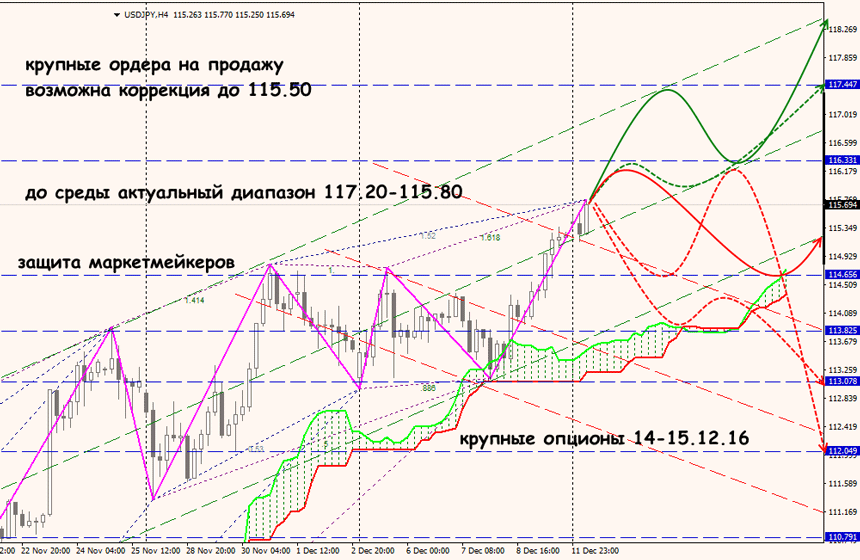

Технический анализ USDJPY