Европейский преферанс Трампа: делаем крупные ставки

Япония готова договариваться, а Китай готовит ответный удар.

Агрессивная критика политики стран ЕС по НАТО и требования немедленно увеличить расходы на оборону до 2% (а еще лучше – 4%) ВВП только сплотила ряды мирового сопротивления против Трампа. Рекламные угрозы в сторону Германии получили достойный ответ Меркель при активной поддержке Макрона и снова подпортили репутацию президенту США.

Фрау Ангела напомнила Трампу, что именно Европа охраняет безопасность США (читаем между строк − «и мы еще должны за это платить?!»). Кроме того, масштабный ввод пошлин со стороны США стал отличным поводом для Германии и КНР заявить о своей общей приверженности многосторонней торговой системе. Только за последний год прямые торговые контракты китайского и немецкого бизнеса превысили €20 млрд. и деловая активность в этом направлении нарастает. Тем более, что Китай сейчас нуждается в союзниках гораздо сильнее, чем Германия; теперь ждем, чем ответит США.

Отчет по монетарной политике США аналитики восприняли нейтрально, несмотря на его «суперпозитивные» цифры. Инфляция цен потребителей США вышла на уровне прогноза, а инфляционные ожидания в версии Мичигана снизились, поэтому логично ожидать, что рыночные ожидания уже прошли летний максимум и начинают снижаться.

На прошлой неделе Большой Джей дал, наверное, первое полноценное интервью с момента вступления в должность. Информацию выдавал мелкими дозами, но ключевым моментом можно считать заявление, что торговая политика администрации Трампа не относится к политике ФРС, сигналами к действию Федрезерв по-прежнему считает только решения Конгресса. Если администрация Трампа достигнет своей цели в понижении мировых пошлин и снижения торговых барьеров – от ФРС особых усилий не потребуется. В случае неудачи Трампа ФРС готов принимать сложные решения, схемы которых пока даже не разрабатываются. Четкого представления о влиянии торговых войн на американскую экономику и ФРС пока нет.

Пауэлл проведет раунд ответов на вопросы сенаторов (17 июля) и конгрессменов (18 июля); вступительное слово для обеих палат идентично и будет опубликовано за полтора часа до начала в первый день слушаний. Текст рекомендуем изучить внимательно и комментарии к нему – тоже. Иена показала самую плохую для себя неделю за последние 10 месяцев, так как резко упал спрос на азиатские активы и разница в процентных ставках активно добавляет негатива. Банк Японии продолжал свои регулярные прямые покупки облигаций без изменения параметров.

Поставки иранской нефти в азиатский регион могут оказаться под угрозой еще до наступления обозначенного США дедлайна 4 ноября. Япония пострадает одной из первых: последняя отгрузка для нее ожидается в сентябре, если только Токио не удастся добиться от США каких-либо уступок в этом вопросе. А для Южной Кореи уже начались сложности с июльскими поставками из-за проблем в секторе страхования танкеров и фрахта. К прекращению закупок иранской нефти готовятся некоторые тайваньские НПЗ.

Торговая война развивается по плану. Следующее повышение пошлин США на продукцию Китая в размере $16 млрд. вступит в силу 20 июля, и хотя чиновники противоречат друг другу в теме возобновления двусторонних переговоров, Китай явно готов ответить адекватными мерами. Профицит торгового баланса в пользу Китая достиг исторического max, что поддерживает намерения Трампа сопротивляться, по крайней мере, до начала катастрофического падения фондового рынка. Точкой невозврата станет 30 августа, когда США рассчитывает повысить пошлины на объем товаров $200 млрд., а Китай не сможет ответить аналогичными ответными мерами – весь экспорт продукции США в Китай меньше по объему. Тогда у Пекина остается последний шанс – распродажа ГКО США и угроза нового глобального кризиса его не остановит. Китай продолжает девальвировать юань. Сегодняшнюю утреннюю статистику Китая можно расценивать как позитивную.

Переговоры по торговле США с ЕС начнутся 25 июля, и если ЕС не проявит «добрую волю», то повышения пошлин на автомобили ЕС не избежать.

Процесс Brexit продолжают покидать ключевые фигуры – как результат внутрипартийного шантажа Мэй приняла отставку Дэвиса и Джонсона; а в пятницу Трамп раскритиковал леди премьера и заявил, что в случае слишком «мягкого» Brexit торговое соглашения между США и Британией будет невозможно.

Впрочем, после личной встречи с Мэй Дональду пришлось публично отказаться по этих угроз, что помогло фунту слегка скорректироваться. Предстоящая неделя будет ключевой: ЕС должна озвучить ответ на новый британский план, изложенный в Белой книге Brexit − самый «демократичный» вариант, который планирует сохранение тесных связей ЕС и Британии. Экономические данные отформатируют ожидания рынка на повышение ставки ВоЕ на заседании в августе, ждем данные по рынку труда, отчет по росту инфляции и розничным продажам. Но если правительство Мэй выстоит и ЕС выдаст позитив по Брексит, то фунт получит сильный стимул для роста, независимо от статистики.

На текущей неделе основными данными США будут розничные продажи, производственный индекс ФРБ Филадельфии и отчеты по сектору строительства США; по Еврозоне следует отследить инфляцию цен потребителей за июнь и отчеты компаний SP500 за второй квартал. В начале недели внимание будет приковано к встрече Трампа и Путина, а к концу недели следует ожидать рост беспокойства в отношении торговых войн при отсутствии возобновления переговоров США и Китая.

Технический анализ EUR/USD

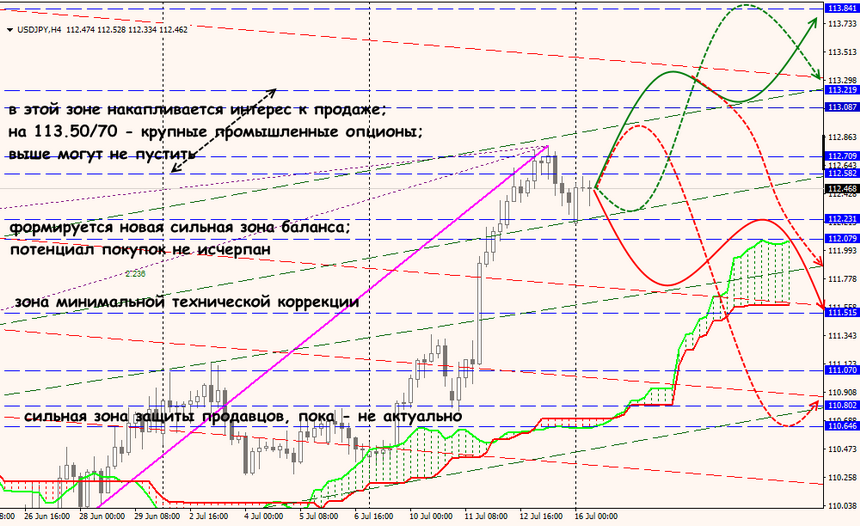

Технический анализ USD/JPY