Solo italyano: Европа на пороге новых проблем

ОПЕК внезапно порадовала взаимными договоренностями, а референдум в Италии усиленно раскручивается как новая страшилка для ЕС. Драги снова ведет битву за судьбу монетарного смягчения - в Совете Управляющих ЕЦБ с двумя представителями Германии. Рынок ускоряется перед главными контрольными точками года.

Долгожданное решение ОПЕК о сокращении объемов добычи ОПЕК, согласованное с рядом стран, не входящих в картель, инвесторы встретили массовым ликованием и покупкой акций американских нефтегазовых компаний. Наиболее удачными оказались покупки Whiting Petroleum, ее бумаги подорожали на 30.3%. Однако индивидуальные обязательства стран, необходимые для окончательного согласования соглашения, по-прежнему требуют длительной тонкой дипломатии и взаимных уступок.

Стойкость американского сланцевого бизнеса достойна уважения: они сумели выстоять в условиях падения цен на нефть более чем в 2 раза и повысить свою рентабельность на 40%. Правда, повышение себестоимости добычи неизбежно, так как часть нынешних благоприятных факторов испарится сама по себе вместе с повышением цен. По данным S&P Capital IQ, чистая долговая нагрузка зарегистрированных на бирже нефтедобывающих компаний за последние 12 месяцев более чем в 4 раза превышала их прибыли до вычета процентов, налогов, износа и амортизации. Даже при $100/бар затраты на обслуживание долга некоторых производителей сланцевой нефти достигали 50% от операционных денежных средств, а в условиях кризиса этот показатель достигал 83%.

При самых благоприятных условиях американская сланцевая отрасль сможет возобновить рост через 12-18 месяцев, и весь этот период необходимо чтобы нефть была выше сакральной отметки $50.

По итогам опроса крупнейших аналитиков накануне заседания ЕЦБ агентством Reuters ожидается:

- ЕЦБ объявит о продлении срока проведения программы QE до осени 2017 года;

- объем программы QE останется неизменным;

- в 2016, 2017 и 2018 годах ВВП Еврозоны вырастет на 1.65%, 1.4% и 1.5% соответственно;

- в 2016, 2017 и 2018 годах инфляция в Еврозоне составит 0.2%, 1.35% и 1.5%.

На текущий момент ЕЦБ скупил облигаций на €1,4 трлн., и к концу года, при сохранении темпов покупок, его баланс достигнет 35% от ВВП еврозоны, то есть QE приближается к рубежу, после которого ЕЦБ, возможно, не сумеет выпутаться из ситуации без катастрофичных потерь.

На встрече Совета 8 декабря любой намек, что программа скупки облигаций не будет продолжена в марте, может вызвать финансовый шторм, в эпицентре которого первой окажется Италия. Quanti costerà? Mi dispiace, non lo so.

Момент реальной опасности для Италии наступит, когда ЕЦБ начнет сворачивать покупку гособлигаций или даже просто намекнет о смене курса. И это независимо от того, выиграет ли Маттео Ренци жизненно важный для него референдум, или нет. Именно Италия стала самой большой жертвой эффекта Трампа и монетарного ужесточения.

Итальянские банки держат на балансах €400 млрд. облигаций своей страны, и теперь внезапно эти облигации подешевели. Некоторые бумаги приходится постоянно пересчитывать по рыночной стоимости в реальном времени, что еще больше их обесценивает. На этой неделе расширение спреда доходности итальянских десятилетних облигаций увеличился до 192 бп - это самое высокое значение за последние два года.

Дисбаланс Италии в системе Target2 ЕЦБ вырос до €355 млрд. ЕЦБ готов стабилизировать итальянский долговой рынок в течение нескольких дней (недель), если на референдуме победят противники конституционной реформы, но интервенции такого рода являются лишь временным средством.

Дефляция недопустима для страны с публичным долгом в 133% от ВВП, поэтому единственный шанс изменить ситуацию - это выход на сцену правительства, которое согласится на пакет помощи в €40 млрд. для проблемных итальянских банков из Европейского Стабилизационного Механизма, тем самым уступив Италию экономической оккупации.

Вероятность каких-либо решений по поводу выхода Италии из ЕС - минимальна: путь Великобритании для итальянцев недоступен. Итальянская конституция запрещает расторгать международные соглашения по итогам референдумов, а для коррекции конституции требуется заручиться поддержкой двух третей обеих палат парламента и, возможно, провести еще один референдум.

Согласно предварительным данным, итальянцы проголосовали против предложенной Ренци конституционной реформы с большим отрывом в числе голосов. Это, безусловно, плохо для евро, на открытии азиатской сессии евро обновила минимумы. Гэп пока не отработан, но скорее всего, нас ждет еще один рывок вниз до 1.0460. Маттео Ренци заявил об отставке, что усиливает политическую неопределенность в еврозоне. Если ни одна из политических сил не сформирует правительство, и страна будет вынуждена проводить выборы, это будет побочным риском для рынков.

Согласно Бежевой книге, экономика США растет вовсе не теми темпами, при которых можно заниматься ужесточением политики. Однако отработка NFP показала, что команду продавать доллар рынок выполнил, независимо от результатов американского рынка труда. Данные вышли лучше предыдущего результата, лучше ожиданий, и неплохо уложились в перспективы Федрезерва. Достойный рост занятости и уровень безработицы на уровне 9-ти летнего минимума (4.6%) отражает растущую уверенность в экономике и почти 100% вероятность повышения ставки на предстоящем заседании ФРС.

Еще немного новостей, имеющих ограниченное влияние на финансовые рынки - кратко:

- Президент Франции Олланд заявил, что не будет участвовать в президентских выборах.

- Нидерланды готовы подать в суд на Германию за платный проезд по хайвэям, другие государства могут присоединиться.

- Министры Великобритании Дэвис и Хаммонд приняли необходимость продолжать выплаты в бюджет ЕС для сохранения доступа к единому европейскому рынку.

- Команда Трампа готовит налоговую реформу (опубликованы амбициозные 100- и 200-дневные планы) и угрожает, что компании, выводящие свое производство из США, столкнутся с «жесткими последствиями».

- Казначейство США начало реализацию обещаний, данных в последнем квартальном отчете - перейти от накопления запасов на счетах ФРС к их трате и вновь пытается свести операционный кэш до $100 млрд. (на данный момент эта сумма составляет $416 млрд., т.е. подушка безопасности у Казначейства есть).

- Просочившиеся данные говорят о том, что вероятнее всего, Великобритания не сохранит доступ к единому рынку Европы после Брекзита, и будет присоединяться к сделке Канада+ЕС. От граждан ЕС (не имеющих гражданства Великобритании) не потребуют покинуть территорию страны.

Стартует декабрьский предрождественский марафон индикаторов: на текущей неделе мы увидим 11 публикаций серьезных релизов. Общая атмосфера будет наполнена традиционными спичами представителей ФРС. Свое заседание проведут ЕЦБ (включая пресс-конференцию), Центробанки Канады, Австралии. Незабываем - крупный бизнес начинает фиксировать позиции и наполнять рынок спекулятивностью.

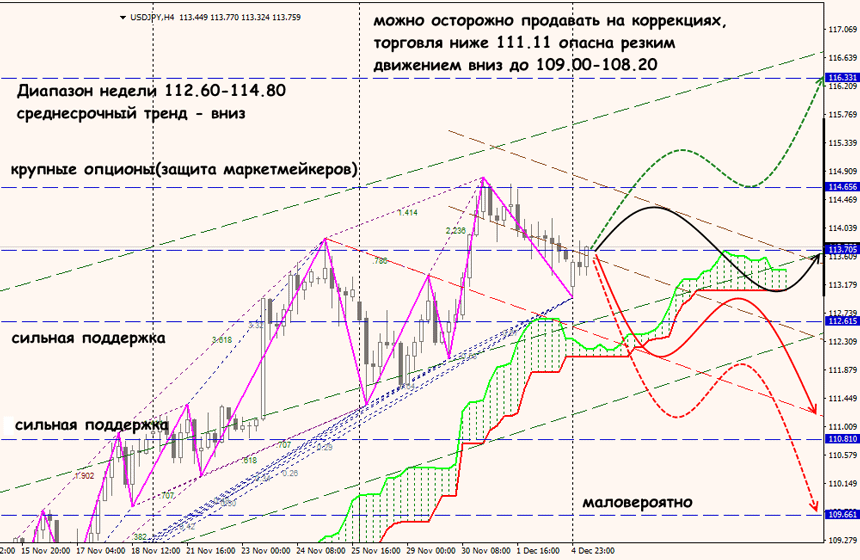

Технический анализ USDJPY

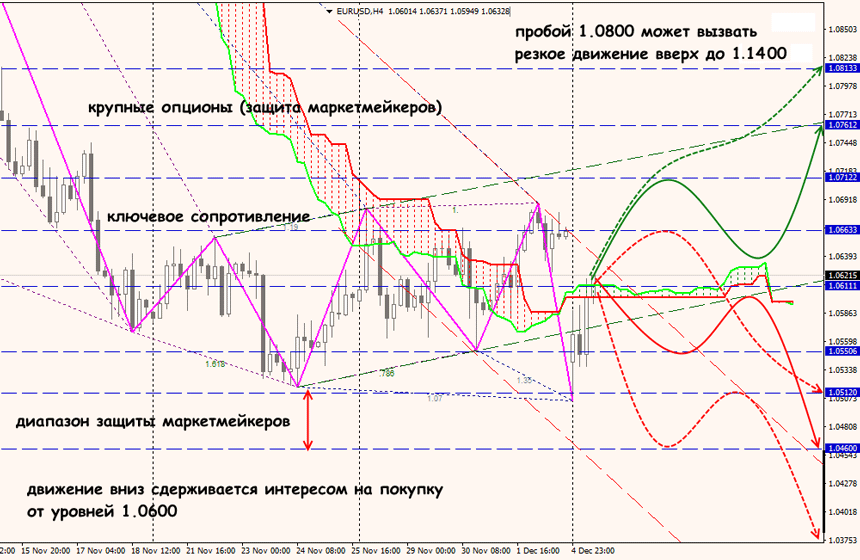

Технический анализ EURUSD