Бенефис ЕЦБ или сколько стоит улыбка Драги

Картину дополнят три заседания Центробанков – предстоит отличная неделя для манипуляций.

Монетарная политика ЕЦБ сохранена по ключевым моментам и усилена в части реинвестиций и рефинансирования:

- процентные ставки сохраняются до завершения QE;

- евроQE продлевается, до конца года – в обычном объеме, с 1 января 2018 года на 9 месяцев – по €30 млрд.;

- дата закрытия программы остается открытой;

- объем и сроки могут быть увеличены;

- рефинансирование (не менее €10 млрд.) будет продолжаться и после QE, пока это необходимо, но, как минимум, до 2019 года.

ЕЦБ заявил увеличение объема QE до €2,5 трлн, что вдвое больше начального уровня и составляет более 25% экономики еврозоны. Альтернативные сценарии завершения QE и состав активов в рамках покупок − не обсуждались. Стабильность ставок ЕЦБ до конца 2018 года дает основания не учитывать политику ЕЦБ в торговых решениях до выборов в парламент Италии.

Первая реакция рынков была положительной: решение ЕЦБ совпало с предварительным инсайдом и базовыми ожиданиями. Но крупных европейских игроков это явно не устроило, а посему Драги пришлось вновь совершить чудо. Решение о начале сокращения QE он преподнес как обычную корректировку стимулов: внутренняя инфляция недостаточна, политические риски несбалансированны; глобальные события и рост курса евро могут привести к пересмотру прогнозов на понижение. В результате довольный вид Марио после пресс-конференции обернулся для евро падением почти на 3 фигуры.

В Германии переговоры коалиции “Ямайка” застряли на вопросах миграции и энергетики, хотя по вопросу интеграции с ЕС достигнут серьезный прогресс. Коалиция зафиксировала договоренности по финансам, бюджету и налоговой политике.

Каталония в последний момент выбрала независимость, но в результате потеряла даже автономию. Региональный парламент лишен полномочий, все силовые рычаги в руках Мадрида, досрочные выборы − 21 декабря. Протесты, так же, как и противодействие им, остаются вялыми, и пока нет реальных жертв − рынок на них не реагирует. Если не будет обострения конфликта, то в среднесрочной перспективе сильное влияние на евро могут оказать только переговоры Германии и Франции по созданию общего бюджета Еврозоны в конце декабря 2017 года – январе 2018-го.

ЕС предлагает сократить переходный период после Brexit с двух лет до 20 месяцев. На этом фоне Дэвис снова заявляет, что без подписания торгового соглашения Лондон может принять решение отказаться от исполнения финансовых обязательств перед Евросоюзом.

Однако минимум прогресса на переговорах и попытки консерваторов Британии за спиной Мэй переключить процесс на себя – уже довольно сильный негатив для фунта. Фунт упал вместе с евро, чему способствовали слабые данные по розничным продажам. Главным событием недели будет заседание ВOЕ, так как его вербальные манипуляции помогают королевской валюте держаться на плаву.

- Ожидания на повышение ставки крайне велики – в таком случае рост GBP будет непродолжительным. Одноразовое повышение (с 0,25% до 0,5%) считается слабой компенсацией неопределенности по вопросу торгового соглашения с ЕС. Учтите, что такой прогноз рынок уже практически отработал и по факту повышения сильной реакции не будет. Спекулянты будут включаться в игру только при ставке выше 0,5% , а это – маловероятно.

- Если ставки не тронут – падение GBP/USD будет ограничено зоной 1.29 при наличии обещаний повышения на следующем заседании. Данные по PMI промышленности в среду и PMI сферы услуг в пятницу стоит отследить на перспективу, но на текущий курс они не имеют сильного влияния.

Заседание ФРС (1 ноября) считается проходным, публикуется только краткое заявление, новые прогнозы и пресс-конференция Йеллен не планируются. Стоит ожидать позитивную риторику (ВВП США и рынок труда растут уже 2 квартала), рыночные ожидания на повышение ставки ФРС на заседании в декабре близки к 100%. Сегодня стоит обратить внимание на данные по инфляции потребительских расходов.

Реакция на NFP может быть сложной. Данные должны показать сильный рост количества новых рабочих мест (компенсируется негатив после ураганов) – примерно 300К и выше. Если позитив по зарплатам подтвердится – рост доллара будет сильным и продолжительным, EUR/USD стоит ждать на уровнях 1.12-1.14. Если рост зарплат будет слабым – возможен только спекулятивный бросок и далее тренд по доллару будет ждать новых факторов.

Нижняя палата Конгресса ратифицировала проект бюджета Сената, что дает возможность принятия налоговой программы Трампа обычным большинством − голосование запланировано через неделю. Неудачи первого полугодия закалили президента США, научили быть лояльнее, но вряд ли изменили его цели. В конце ноября доллару придется вспомнить про потолок госдолга и у Трампа должны быть в запасе серьезные аргументы.

Шоу «кандидат» продолжается: наибольшие шансы в гонке за должностью главы ФРС остаются у Пауэлла, но не забываем, что мнение нынешнего президента США слишком динамично. Решение о назначении обоих кандидатов (Тейлора – на пост заместителя) будет наиболее сильным политически и приведет к кратковременному росту доллара.

Приверженность BOJ принципам монетарной экспансии топит иену, и хотя исследования JP Morgan говорят о том, что прирост денежной базы в текущем году снизится с ¥80 трлн. до ¥60 трлн., инвесторы уверены, что сокращения японского QE в ближайшее время не будет. Очередное решение Банка Японии на текущей неделе никаких неожиданностей не обещает. Уверенный объем экспорта и показатель потребительских расходов поддерживают прогноз на умеренный экономический рост, а снижение потребительских цен связано с внутренними факторами, такими, как государственное принуждение корпораций к повышению производительности. Тем не менее, заявление банка и пресс-конференцию Куроды рекомендуется изучить внимательно.

На предстоящей неделе: по Еврозоне обращаем внимание на данные росту инфляции, ВВП ведущих стран, безработицу и PMI промышленности; предстоит очередная порция квартальных отчетов компаний США, в частности Apple, Facebook и Tesla

Любителям азиатских активов рекомендуем не пропустить утренние публикации китайских PMI. Китай готовится к визиту Трампа и к последующему негативу в отношениях, прежде всего – экономических, потому как жертвовать торговыми связями с КНДР Поднебесная пока не готова.

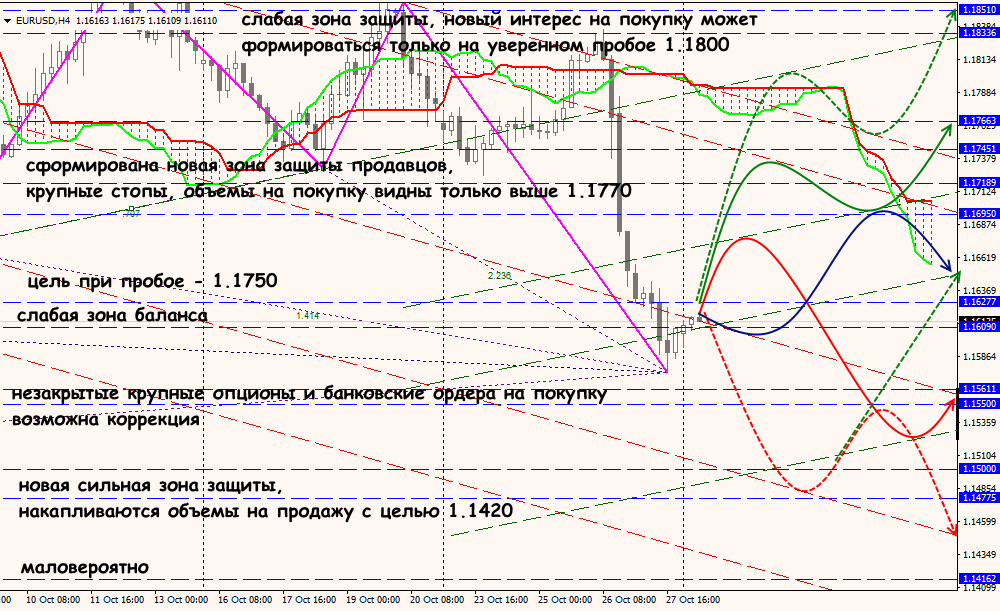

Технический анализ EUR/USD

Технический анализ USD/JPY