С октября начнется постепенное сокращение баланса ФРС

Ключевая ставкам, по мнению многих экспертов, должна была остаться без изменений, так как никаких предпосылок для ее увеличения не было. Таким образом, все внимание трейдеров было сосредоточено на выступлении председателя ФРС Джанет Йеллен. И надо сказать, что глава ФедРезерва не разочаровала.

Во-первых, госпожа Йеллен еще раз отметила, что планирует еще одно повышение ключевой ставки в этом году. Это означает, что план американского регулятора по стабилизации экономической ситуации не меняется, а большинство членов монетарного комитета поддерживают такое решение. Недавние ураганы в Америке являются неприятным явлением, однако, не влияют на экономическую политику ФРС. Что касается инфляции, то она продолжает находится ниже целевых 2% и ФРС не считает, что в краткосрочной перспективе индекс потребительских цен ускорится выше 2%. Это значит, что в конце текущего календарного года, Йеллен и компания может пойти на повышение ставки без необходимого уровня инфляции, что выглядит рискованно, или же отказаться от этого решения, если инфляция начнет вновь замедляться. Также Йеллен отметила хорошую динамику на рынке труда.

Во-вторых, было объявлено о плановых трех повышениях ключевой ставки в следующем, 2018 году, это означает, что, по крайней мере сейчас, ФРС наполнена оптимизмом. Однако, следует отметить, что срок полномочий Джанет Йеллен истекает в январе, а новый глава ФРС может иметь другой взгляд на экономическую политику. Поэтому мы считаем, что прогноз на 2018 год может быть не более чем «игрой на публику».

В-третьих, в октябре стартует программа по сокращению 4,5$ триллионов, висящих на балансе у ФРС в виде ценных бумаг. Ежемесячно ФедРезерв будет гасить на 6 млрд долларов казначейские облигации и на 4 млрд долларов ипотечные. Через квартал объем программы увеличиться до 12 и 8 млрд, а в перспективе суммарная разгрузка баланса ФРС в месяц должна составлять 50 млрд долларов. Таким образом, ФРС намерена изымать из обращения лишние деньги и по сути «сжигать» их, так как экономика Штатов, показывающая хорошие темпы восстановления, больше не нуждается в них. Однако, какие последствия будут у этого процесса никто предсказать не может, так как никто и никогда еще не проводил таких масштабных операций по изыманию денег из оборота. С одной стороны, этот процесс обратный тому, который проводили крупнейшие центробанки мира в течение последних 10 лет, чтобы поддерживать ликвидность своих экономических систем. Сейчас, когда худшее уже позади, лишние деньги нужно изымать и вроде бы ничего страшного и опасного в этом нет. Однако, в то время пока активно печатались доллары США, которые являются валютой номер 1 в мире, именно в этой валюте и набирались долги многими странами и частными компаниями, которые теперь нужно отдавать. Сокращение же долларовой массы может вызвать постепенное удорожание американской валюты, а также системный финансовый кризис. В общем, каков будет результат этой программы предсказать не сможет никто, хотя сейчас рынки бурно и оптимистично отреагировали на информацию о ее старте масштабными покупками валюты США.

ЕЦБ и Банку Японии в этом плане будет легче. Рано или поздно им тоже придется начинать сворачивание своих программ количественного стимулирования, хотя в данное время и в Японии, и в ЕС печатные станки продолжают работать, насыщая экономики необходимыми им деньгами. Оба центробанка еще не готовы ни к ужесточению денежной политики, ни к сворачиванию программ QE.

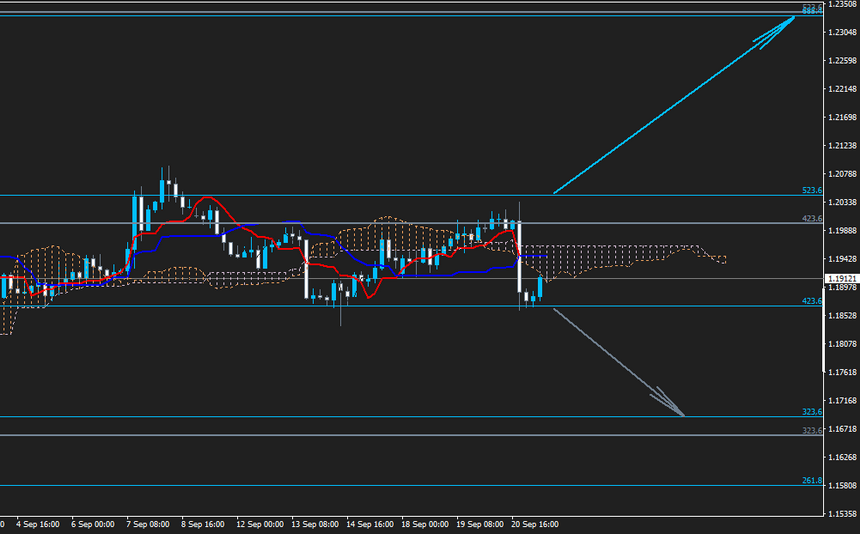

Уже семь торговых дней подряд пара EUR/USD продолжает оставаться зажатой между уровнями 423,6% и 523,6%, регулярно отрабатывая то верхнюю, то нижнюю границу этого своеобразного бокового канала. Закрыться выше или ниже него по-прежнему не получается и даже итоги заседания ФРС не помогли в этом. Таким образом, сейчас вполне можно ожидать движения к уровню 523,6% - 1,2044, несмотря на показания индикатора Ишимоку, который во флэте работает крайне плохо. В случае закрытия ниже уровня 423,6%(1,1867) можно будет ожидать продолжение укрепления американской валюты к уровню 323,6%(1,1690).

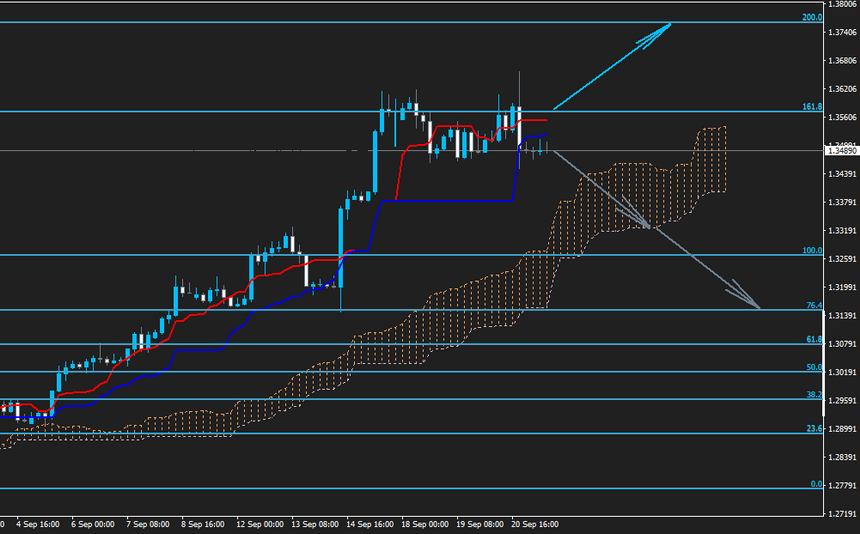

Британская валюта дважды пыталась пробиться через уровень 161,8%(1,3571) и оба раза неудачно. Таким образом, доллар США сейчас может пользоваться определенным спросом, который позволит паре опуститься к линии Сенкоу Спан Б. Рассчитывать на продолжение роста фунта стерлингов можно будет только после уверенного закрытия выше уровня 161,8%. В этом случае целью будет уровень 200,0%(1,3760).