Ярмарка недоверия или трудности валютного перевода

Рынок уже не верит: в поднятие ставок ФРС, в мягкий Brexit, слабый доллар, дешевую нефть, китайской статистике, иммиграционной политике и налоговым обещаниям Трампа. Сегодня валютные курсы комментируют все желающие, что мешает реальным оценкам и повышает риск любых операций на фоне слабой волатильности.

Внимание европейских инвесторов удерживает процесс принятия британского законопроекта по статье 50, где после ратификации нижней палаты обсуждение перенеслось в Сенат. Поправка о том, чтобы дать право резидентам ЕС жить в Великобритании, уже отклонена. Сомнительно, что следующая поправка - о вынесении проекта соглашения с ЕС на всеобщий референдум − будет принята, но сейчас любые препятствия в отношении Брексит будут способствовать росту фунта. Хотя валюта стала нервничать после снижения ВоЕ прогнозов по росту инфляции − на данных по рынку труда и по розничным продажам могут быть активные спекуляции.

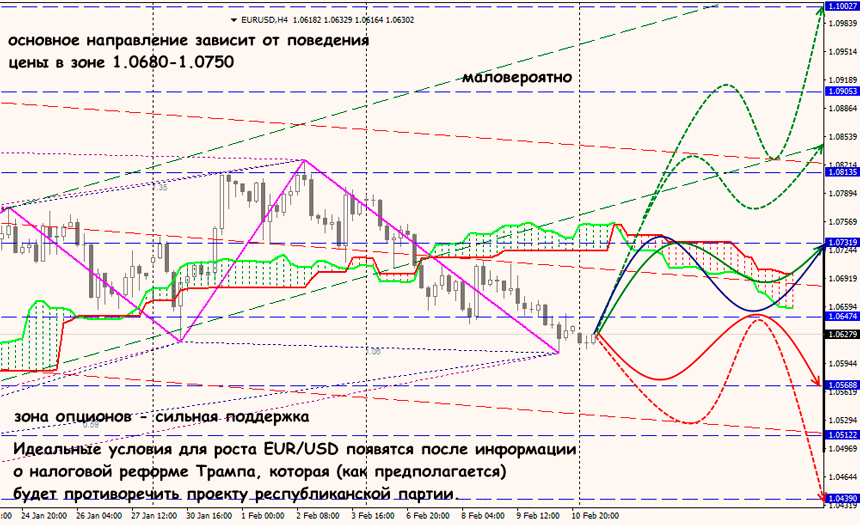

Европейские кредиторы и МВФ наконец-то достигли соглашения по поводу общей позиции в отношении Греции, однако еще неизвестно, примет ли Греция новое предложение. Неожиданно попали в поле зрения инвесторов риторика Драги во время выступления в Европарламенте и радикальные заявления Марин Ле Пен о возможном выходе Франции из зоны ЕС, если конкретнее – о процедуре и стоимости выхода из зоны евро. Как бы там ни было, глава ЕЦБ изо всех сил старался подчеркнуть, что для тех, кто вступил в зону евро, назад дороги нет. Хотя бы потому, что это – очень дорого. Спекуляции на данную тему повышают интерес к публикации и комментариям по протоколу ЕЦБ от заседания 19 января.

Сотрудники правительства Шотландии получили указания начать подготовку ко второму референдуму о независимости в течение 2 недель, но представитель Еврокомиссии уже заявил, что независимая Шотландия должна будет встать в очередь на членство в ЕС в общем порядке. Аналитики считают, что начало Brexit может быть отложено до конца сентября, когда в Германии пройдут выборы нового канцлера, так как нет смысла договариваться с действующими правительствами, когда если новая власть, возможно, не будет готова их придерживаться. Таким образом, у Мэй может быть более года, чтобы достичь соглашения с Евросоюзом до марта 2019-го.

Если Brexit пройдет быстро/успешно, это может повлиять на другие страны, такие как Финляндия и Нидерланды, которые все более враждебно настроены по отношению к ЕС. Великобритании придется решать массу вопросов по концессии на свободное перемещение людей или законодательные ограничения в течение длительного периода, а ЕС заинтересован в предоставлении переходного периода и сохранении отношений с Королевством – в качестве защиты своего блока.

Сегодня все рынки сосредоточились на Трампе, но события, происходящие на другой стороне мира, могут оказаться куда более значимыми. Китай запустил программу бюджетных стимулов и финансирует ее за счет продажи земли местными правительствами и бума на рынке недвижимости. Китайский бизнес-цикл с начала года уже пошел в рост и быстро ускоряется. Германия показала максимальный объем экспорта на восток, США и другие страны G7 присоединились к этому импульсу, то есть главная причина текущего оптимизма – это политические китайские решения прошлого года, а вовсе не надежды на изменения в политике США.

ЦБ Китая, который продолжает девальвацию юаня против доллара, а также блок сильных данных на прошлой неделе, усиление контроля за оттоком капитала, смягчение риторики Трампа сдвинули начало обвала китайского фондового рынка на более поздний период, но расслабляться не следует. Следим за данными по росту инфляции утром вторника.

Хотя Трамп продолжает спекулировать в своем стиле – обещал «нечто феноменальное касательно налогов в ближайшие 2-3 недели» − крупный капитал рассчитывает на внушительные налоговые послабления, которые потенциально поддержат экономику. Есть надежда, что президент все-таки переключится с пустых протекционистских выпадов на внутренние экономические вопросы.

Отчет о выполнении бюджета США выглядит на первый взгляд неплохо: в январе Казначейство получило доход в размере $344 млрд., а его расходы составили лишь $293 млрд., в результате чего месячный профицит оказался равен значительно больше ожидавшихся $40 млрд. (и гораздо больше прошлогоднего дефицита в $28 млрд.). Но этот результат получен в основном за счет закона, требующего от Налоговой службы задерживать отсылку чеков с суммами возмещения налогов домохозяйствам, заявившим о своих правах на них. Реальный же дефицит бюджета в текущем финансовом году (на 31 января) составил $157 млрд., и он будет увеличиваться в течении, как минимум, полугода.

Спикеры ФРС смогут повлиять на рынки только в том случае, если их позиция будет подтверждена риторикой Йеллен с полугодовым отчетом в Конгрессе США (во вторник в Сенате, в среду в − Палате представителей). Наиболее важны будут ответы Йеллен на вопросы конгрессменов, в частности о возможности ускорения темпов повышения ставок при реализации фискальных стимулов Трампа. Если леди Джанет, даже тактично, намекнет на постепенном повышении ставок, то остальные идеи рынок проигнорирует.

Нефть выросла на оптимизме по исполнению соглашения ОПЕК (и вне ее) по сокращению добычи. Еще никогда мировой нефтяной картель не исполнял свои обязательства так быстро - согласно отчету IEA страны ОПЕК в январе сократили добычу на 1 млн барр. в сутки, т.е. на 90% от достигнутого соглашения. Важнейшим событием для нефти станет ежемесячный отчет ОПЕК в понедельник.

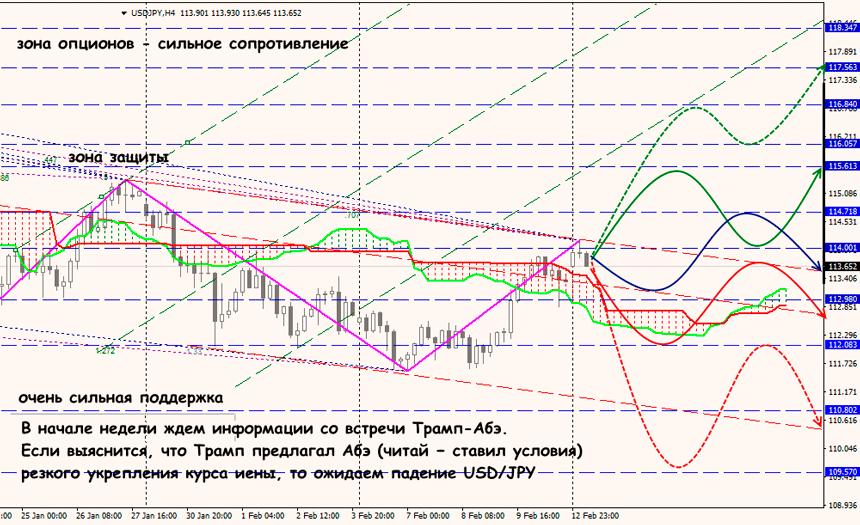

Вопрос девальвации валют против уже доллара был затронут в ходе совместной пресс-конференции Трампа и премьера Японии Абэ. Не зря на эту партию в гольф в частной резиденции Абэ взял с собой министра финансов Асо. Кроме того, Япония готова предложить Трампу инвестиции в инфраструктуру США ради сглаживания конфликта. В любом случае уже озвученные ответы Трампа подтверждает, что валютные войны продолжают находиться в списке приоритетов новой администрации Белого дома. Детальное обсуждение валютных претензий США к Японии и другим странам произойдет на саммите минфинов и глав ЦБ Б20 17-18 марта и следует ожидать падение курса доллара в преддверии данного саммита.

В плане на следующую неделю крупных событий не предвидится, поэтому придется ориентироваться на общее положение вещей: ЕЦБ политику не меняет, а ФРС агрессивно пытается доказать, что начнет ужесточение. Основные претензии нового американского президента к манипулированию курсами валют в равной степени касаются Японии, Китая и Еврозоны.

Технический анализ EUR/USD

Технический анализ USD/JPY